2024-01-10

四季度中国中小企业发展指数微降,2023年全年指数在波动中前行

发布日期:2024-01-10

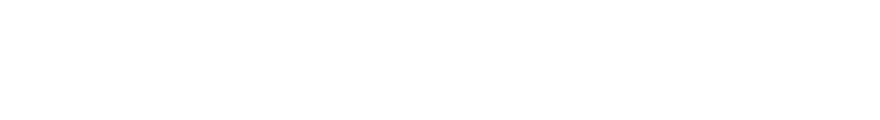

四季度经济总体仍处于疫后恢复期,有效需求不足,市场预期偏弱,企业信心不稳,风险隐患仍然较多,外部环境的复杂性、严峻性、不确定性上升,进一步推动经济回升向好面临一些困难和挑战,中国中小企业发展指数(SMEDI)有所下降。全年指数波动中前行,指数平均水平较上年回升,但仍然低于疫情前正常水平。

一、四季度中国中小企业发展指数微降

12月中小企业发展指数为89.0,比上月下降0.3点。四季度,中小企业发展指数为89.1,比上季度微降0.1点,高于2022年同期与2021年同期持平,但仍处在景气临界值100以下。其中,分行业指数为1升1平6降,分项指数全面下降。

受寒潮和临近年终岁尾部分企业生产放缓影响,中小微企业开工率有所下降。对样本企业开工率调查显示,12月末,完全开工的企业占32.4%,比上季度末下降8.7个百分点;开工率在75%-100%之间的占13.1%,下降0.15个百分点;开工率在50%-75%之间的占21.5%,比上季度末上升2个百分点;开工率小于50%的占22.4%,上升4.55个百分点;未开工的占10.6%,上升2.3个百分点。

分行业指数1升1平6降。如下表所示,四季度,除建筑业指数上升0.1点、批发零售业指数持平外,工业、交通运输邮政仓储业、房地产业、社会服务业、信息传输计算机服务软件业和住宿餐饮业指数比上季度分别下降0.1、0.2、0.5、0.1、0.3和0.5点。8个分行业指数均处于景气临界值100以下。

表1 分行业指数情况

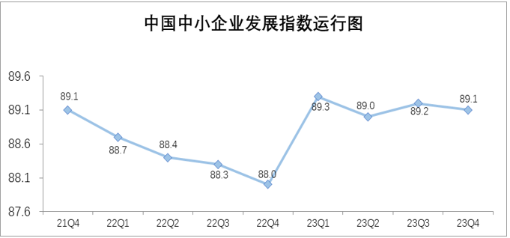

分项指数全面下降。如下表所示,四季度,宏观经济感受指数、综合经营指数、市场指数、成本指数、资金指数、劳动力指数、投入指数和效益指数比上季度分别下降0.2、0.2、0.1、0.2、0.1、0.2、0.2和0.2点。资金指数和劳动力指数处于景气临界值100以上,宏观经济感受指数、综合经营指数、市场指数、投入指数和效益指数均处于景气临界值100以下,效益指数一直处于最低位。

表2 分项指数情况

分区域看,四季度,东部、中部、西部和东北地区中小企业发展指数分别为89.7、89.9、87.8和81.0,东部、中部和西部地区指数比上季度分别下降0.3、0.5和0.1点,东北地区指数持平。

从四季度中小企业发展指数来看,当前中小企业运行呈现以下主要特点:

发展信心有待提振。由于外部环境依然复杂严峻,国内需求不足,企业信心仍不稳固。四季度,反映企业信心状况的宏观经济感受指数为98.7,比上季度下降0.2点。从细项看,宏观感受指数为103.2,比上季度下降0.3点,高于景气临界值100;行业运行指数为94.1,比上季度下降0.3点。

市场预期有待增强。由于市场需求不足,国内外订单下降,销售量价均有所减少。四季度,市场指数为80.9,比上季度下降0.1点。所调查的8个行业中,7个行业国内订单指数、7个行业销量指数和5个行业销售价格指数有所下降。

企业融资状况总体平稳。通过综合运用货币政策工具支持实体经济,货币政策传导效力不断增强,精准滴灌小微企业持续发力显效。四季度,资金指数为100.7,比上季度微降0.1点,仍处于景气临界值100以上。其中,融资指数为90.6,与上季度持平。流动资金指数为85.2,比上季度下降0.1点。

企业成本有所下降。今年以来,国家出台延续、优化、完善税费优惠政策77项,涉及小微企业和个体工商户50项,企业综合成本有所下降,但劳动力等相关成本上升使处于中下游的中小企业压力不减。四季度,成本指数为112.6,比上季度下降0.2点,但仍在高位运行。

劳动力供求有所下降。稳就业的政策持续发力,劳动力指数保持在景气临界值100以上,但市场需求不足,劳动力需求不旺,随着年末农民工提前返乡,劳动力供应也有所下降。四季度,劳动力指数为106.0,比上季度下降0.2点。其中,需求指数为98.6,供应指数为113.4,比上季分别下降0.3点和0.2点。

二、2023年全年中国中小企业发展指数在波动中前行

从全年中小企业指数运行情况看,2023年指数累计上升1.1点,扭转了过去两年指数连续下降局面。全年指数平均值为89.2,高于2022年的88.4,低于2021年的89.6。一年来,指数运行经历了“两起两落”:一季度和三季度指数上升,二季度和四季度指数下降。随着疫情防控平稳转段后,生产生活秩序逐步恢复,企业信心有所回升,加之环比因素,一季度指数大幅上升(1.3点);但经济增长内生动力不足,恢复基础尚不稳固,二季度指数有所下降(0.3点);随着稳经济一揽子政策的落地见效,三季度指数有所回升(0.2点);四季度指数受到多重压力的制约,又出现小幅回调(0.1点)。从月度看,1、2月指数分别上升1.0点和0.7点;3-5月指数分别下降0.3点、0.3点和0.1点,6-8月指数分别上升0.2点、0.2点和0.1点。9、10月指数分别下降0.2和0.1点,11月回升0.2点,12月又下降0.3点,中小企业的景气恢复仍需一个艰苦的过程。

从分行业指数看,拉动指数上升的主要因素为:一是消费反弹,服务消费成为拉动全年指数增长的重要支撑。旅游、出行、餐饮等需求恢复较快,接触性聚集性行业恢复明显,一年来住宿餐饮业指数上升1.6点,交通运输邮政仓储业指数上升1.5点,社会服务业指数上升0.9点。二是固定资产投资恢复性增长带动指数回升。随着部分基建投资和制造业投资项目陆续开工建设,特别是各地通过全国统一信息发布平台向民间资本推介项目,推动建筑业指数上升1.3点,成为支撑指数上升的重要力量。 三是信息服务业等高技术产业蓬勃发展成为企业转型升级的重要驱动力。信息传输计算机服务软件业指数一年来上升1.1点。四是工业仍是中小企业稳定发展的基石。产需均有所增长,业绩逐步改善,全年工业指数上升1.1点。

从分项指数看:一是企业信心逐步恢复。宏观经济感受指数一年来上升2.2点,升幅最高。调查显示,对宏观经济形势表示乐观的企业占比,较上年同期上升10个百分点。投入指数一年来上升1.4点,投资信心有所恢复。反映固定资产投资正增长的企业占比,较上年上升3个百分点;反映科技投入上升的企业占比,较上年上升3个百分点。二是企业经营状况有所好转。综合经营指数一年来上升1.7点,企业经营状况总体改善。成本略有下降、效益回升,效益指数一年来上升1.1点。三是市场供求格局有所改善。市场指数一年来上升1.0点;反映生产增长的企业占比,较上年同期上升7个百分点;反映订货量上升的企业占比,较上年上升10个百分点。

总的看,2023年我国经济运行延续回升向好态势,增长动力不断增强,高质量发展扎实推进,但也面临诸多困难和挑战。外部环境更趋复杂严峻,国际经贸投资放缓,通胀高位回落,发达国家利率高企,美西方国家对我打压阻遏、脱钩断链仍在持续,加之地缘冲突的影响,加剧经济波动和风险。国内有效需求不足,部分行业产能过剩、社会预期偏弱、风险隐患仍然较多,国内大循环存在堵点。特别是小微企业困难仍较突出,面临市场景气和信心不足、订单减少、经营成本上升、融资难、增收不增利、应收账款拖欠等问题。新的一年,要继续深入贯彻党的二十大和中央经济工作会议精神,坚持稳中求进、以进促稳,先立后破,加大宏观调控力度,不断巩固和增强经济回升向好态势,促进中小企业专精特新和高质量发展。要强化宏观政策逆周期和跨周期调节,继续实施积极的财政政策和稳健的货币政策,加强政策工具创新和协调配合,着力扩大内需、提振信心,推动经济良性循环。落实好结构性减税降费政策,提高精准性和针对性。引导金融机构加大对普惠小微等方面的支持力度,促进社会综合融资成本稳中有降。不断完善落实“两个毫不动摇”的体制机制,充分激发各类经营主体的内生动力和创新活力。促进民营企业发展壮大,在市场准入、要素获取、公平执法、权益保护等方面落实一批举措。完善投融资机制,更大力度激发民间投资,建立重点产业常态化项目推送机制,推动政府和社会资本合作新机制,鼓励更多民间资本参与国家重大工程项目和补短板项目建设。实施好就业优先政策,多渠道支持企业稳岗扩岗、个人创业就业。实施一批普惠性帮扶政策,加快建设全国中小企业服务“一张网”,多渠道支持专精特新企业健康发展。

附注:

中国中小企业发展指数(SMEDI)指标解释

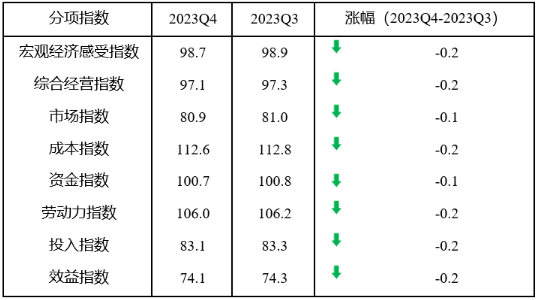

中小企业发展指数(SMEDI: Small and Medium Enterprises Development Index)是反映中小企业经济运行状况的综合指数。

中小企业发展指数通过对国民经济八大行业的3000家中小企业进行调查,利用中小企业对本行业运行和企业生产经营状况的判断和预期数据编制而成,是反映中小企业经济运行状况的综合指数。

SMEDI的取值范围为0-200之间:(1)100为指数的景气临界值,表明经济状况变化不大;(2)100-200为景气区间,表明经济状况趋于上升或改善,越接近200景气度越高;(3)0-100为不景气区间,表明经济状况趋于下降或恶化,越接近0景气度越低。

在行业选取的过程中,依据国民经济各行业对GDP的贡献度,共选取了工业、建筑业、交通运输邮政仓储业、房地产业、批发零售业、社会服务业、信息传输计算机服务和软件业、住宿餐饮业等八大行业。每个行业的调查内容,具体包括八个大的分项:宏观经济感受、总体经营、市场、成本、资金、投入、效益、劳动力。在具体调查过程中,考虑到不同行业的特点,八个大的分项里面的细项调查有所区别。

分项指数解释

· 北京市盈科律师事务所

· 国家开发银行

· 北京纳通科技集团有限公司

· 泰然集团

· 上海申亿机电设备安装有限公司

· 巴州新天和棉花农民专业合作社

· 甘肃仕通汽车销售有限公司

· 上海慧程工程技术服务有限公司

· 深圳平安综合金融服务有限公司

· 中科经纬工程技术有限公司

· 软通动力信息技术有限公司

· 上海银联科技发展有限公司

· 甘肃航天信息有限公司

· 新疆航天信息有限公司

· 大连航天信息有限公司

· 黑龙江航天信息有限公司